Leasing ou crédit – Quelle est la meilleure option pour vous ?

Pour de nombreux ménages privés, le paiement comptant n’est souvent pas une option, surtout pour les achats importants comme une nouvelle voiture. Lors du choix du financement approprié, il n’est pas rare que la question se pose alors : leasing ou crédit ?

Les deux méthodes présentent certains avantages et inconvénients. Le meilleur choix dépend donc presque toujours des besoins individuels et des circonstances financières. Cet article explique les différences entre le leasing et le crédit afin de vous aider à décider quelle option vous convient le mieux.

Leasing ou crédit : explication des termes

Avant d’entrer plus profondément dans le sujet, commençons par expliquer brièvement ces deux termes.

Qu’est-ce que le leasing ?

Le leasing est en fait une forme de location à long terme et est souvent utilisé pour le financement de voitures. Vous payez des mensualités pour utiliser un véhicule ou un autre bien sans en être propriétaire. A la fin du leasing, vous avez normalement la possibilité d’acheter le bien à une valeur résiduelle prédéfinie ou de le restituer et de conclure un nouveau contrat de leasing.

Qu’est-ce qu’un crédit ?

Un crédit est un accord contractuel par lequel un emprunteur reçoit une somme d’argent ou autre chose de valeur. En contrepartie, il s’engage à rembourser ce montant au prêteur, soit en plusieurs fois, soit intégralement à une date ultérieure. En règle générale, l’obtention d’un crédit s’accompagne du paiement d’intérêts. Les types de crédit typiques sont un crédit immobilier ou un crédit de formation en Suisse.

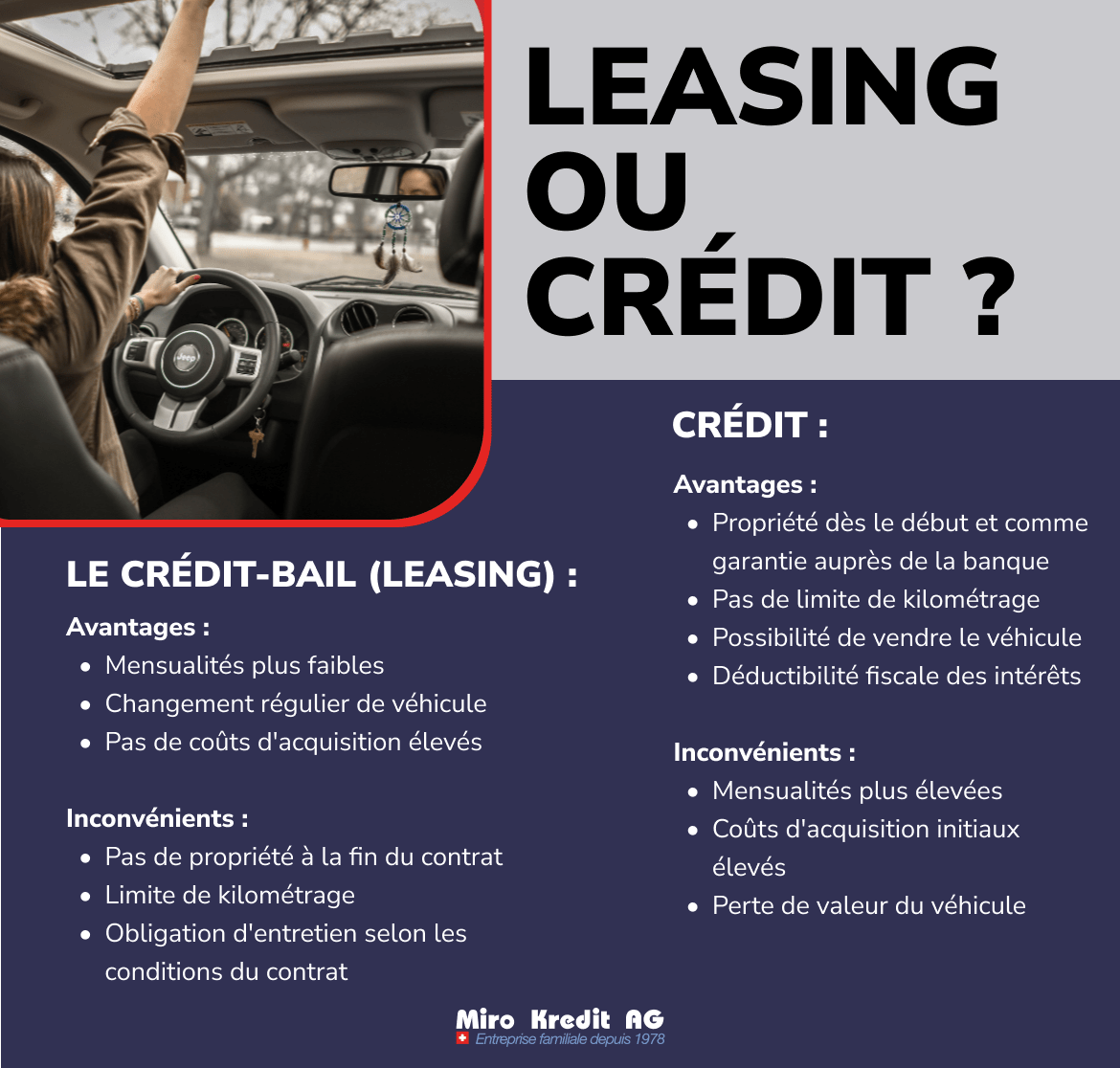

Crédit ou leasing : avantages et inconvénients

Dans cette section, nous allons brièvement aborder les avantages et inconvénients respectifs des deux types de financement lors de l’achat d’une nouvelle voiture.

Avantages du leasing

- Des mensualités plus faibles : Comme vous ne payez que pour l’utilisation et non pour la valeur totale du véhicule, les mensualités de leasing sont généralement moins élevées.

- Toujours la dernière voiture : le leasing vous permet de rouler avec un nouveau modèle tous les deux ans.

- Moins de frais d’entretien : comme la durée du leasing est souvent plus courte que la durée de vie du véhicule, les frais d’entretien et de réparation sont moins élevés.

Inconvénients du leasing

- Pas de propriété : à la fin du contrat de leasing, vous n’êtes pas automatiquement propriétaire du véhicule loué.

- Limites de kilométrage : De nombreux contrats de leasing ont une limite de kilométrage qui, si elle est dépassée, entraîne des frais supplémentaires.

- Les frais de contrat : Les résiliations ou modifications anticipées de contrats peuvent être coûteuses.

Avantages du crédit

- Propriété : vous êtes le propriétaire légal de la voiture et pouvez l’utiliser et la vendre à votre guise.

- Pas de limite de kilométrage : puisque vous êtes propriétaire du véhicule, il n’y a pas de limite de kilométrage.

- Valeur de la voiture : Une fois le crédit remboursé, la voiture a encore une valeur résiduelle qui vous appartient.

Inconvénients d’un crédit

- Des mensualités plus élevées : Comme vous financez l’ensemble du véhicule, les mensualités sont généralement plus élevées.

- Dépréciation : la valeur de la voiture diminue avec le temps et vous supportez l’intégralité du risque de dépréciation.

- Coûts plus élevés pour l’entretien et les réparations : en tant que propriétaire, vous êtes responsable de tous les coûts d’entretien et de réparation.

Une décision qui dépend des besoins et des projets personnels

Le choix entre le leasing automobile et le crédit automobile dépend de différents facteurs et des besoins personnels. Pour les deux options de financement, une entrée est effectuée auprès de la Centrale d’information sur les crédits (ZEK) – mais la durée de conservation d’une entrée ZEK dépend du type d’informations et des délais de conservation respectifs.

Si vous préférez des mensualités plus faibles et ne souhaitez pas verser un acompte important, le leasing pourrait mieux vous convenir. Il en va de même si vous accordez une grande importance au fait de conduire régulièrement un nouveau modèle. En revanche, si vous souhaitez épargner à long terme et posséder un actif, le crédit est plus avantageux.

Crédit : souvent une meilleure option pour les particuliers

Comme nous l’avons vu dans la section précédente, le choix de la forme de financement la plus appropriée dépend en premier lieu de votre situation et de vos besoins. En particulier si vous prévoyez de garder la voiture pendant de nombreuses années, un crédit privé est plus judicieux. De même, si vous devez parcourir de nombreux kilomètres par an en tant que pendulaire professionnel, par exemple, la souscription d’un crédit est généralement la meilleure solution. Les contrats de leasing ont souvent des limites de kilométrage et sont donc moins intéressants pour ce groupe d’utilisateurs.

FAQ

Dans cette section, nous répondons aux questions les plus fréquemment posées sur le sujet.

Conclusion : il vaut la peine de comparer les possibilités de financement

On peut dire tout d’abord que le choix entre le leasing et le crédit dépend toujours de vos besoins individuels et de votre situation financière. Le leasing offre des mensualités plus faibles et des durées flexibles, mais vous ne possédez pas le véhicule à la fin du contrat.

Un crédit vous permet d’accéder à la propriété et vous offre une plus grande liberté dans l’utilisation du véhicule. Toutefois, les mensualités sont généralement plus élevées en raison des taux d’intérêt du crédit. Si vous souhaitez posséder un véhicule à long terme et que vous pouvez supporter les intérêts du crédit sur la durée, l’achat à crédit est une meilleure option. Le leasing convient donc surtout aux automobilistes qui ont régulièrement une nouvelle voiture et qui ne souhaitent pas faire de gros investissements pour cela.

Exemple du calcul d’un crédit privé

Montant du crédit : CHF 10 000 sans assurance.

Période de remboursement : 12 mois

Les intérêts (frais totaux) sont de CHF 240.50 à CHF 574.25. Le taux d’intérêt effectif est de 4.5 % à 11.95 %. La période de remboursement de crédit possible est de 12 à 120 mois

Frais de dossier : CHF 0. Il est interdit d’accorder un crédit qui peut causer le surendettement de l’emprunteur (article 3 de la Loi sur la concurrence déloyale – UWG)